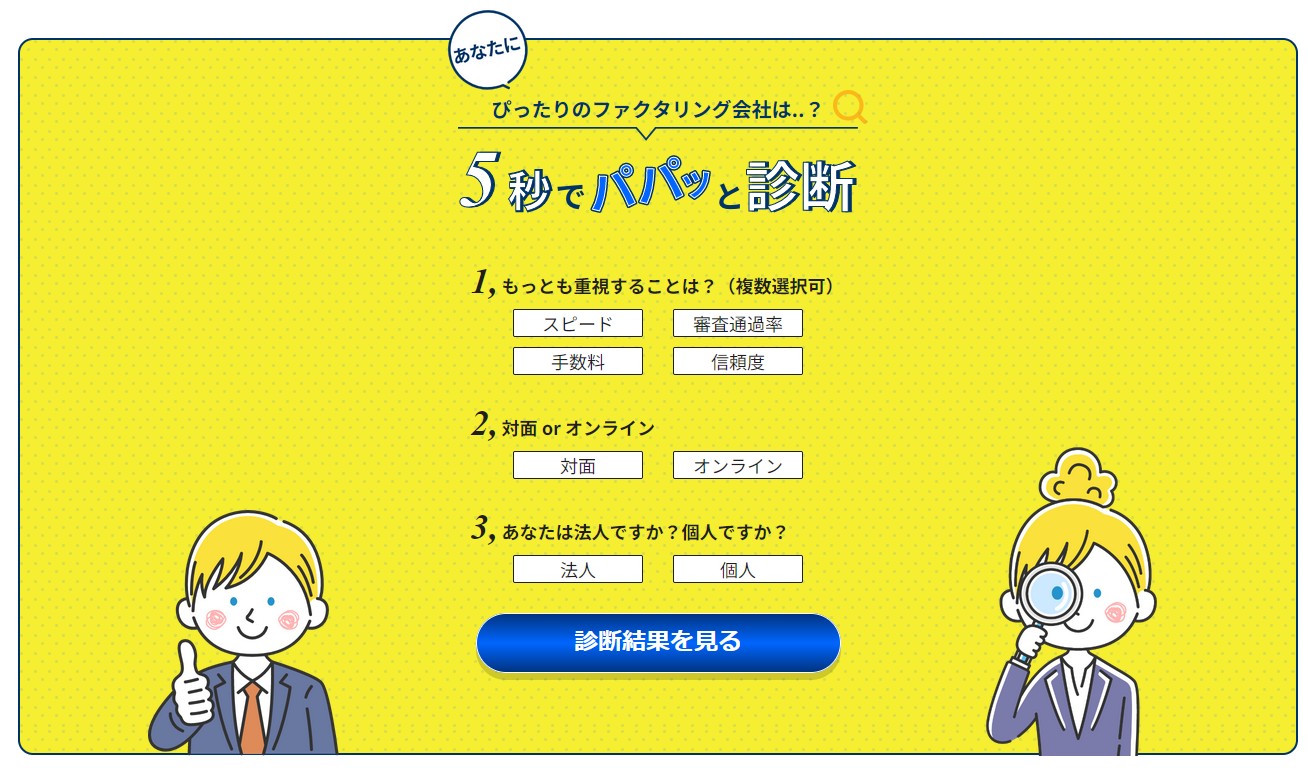

5秒ですぐに診断できる超スピード一括資金繰り

資金繰りのスピードが命!そんな時代に登場したのが「ファクタリング一括申請Payなび」。一度のオンライン申込みで、複数の優良ファクタリング会社へ同時に審査依頼・見積り請求ができ、手数料や入金スピード、必要書類の条件を横並びで比較できます。

Payなびとは?一括申請で“最適な1社”を素早く選べる

Payなびは、複数のファクタリング会社へオンラインで一括申込みできるサービスです。必要事項と最低限の書類を提出するだけで、各社の審査結果や提示条件(買取手数料・入金最短日・買取可否など)をまとめて受け取り、比較して最適な1社を選定できます。

「どこに出せば通るのか」「手数料の相場が分からない」そんな悩みを、一括見積り・横比較で短時間に解消します。

主な特徴(要点)

- 最短即日資金化:急な支払い・仕入に間に合うスピード対応が可能

- オンライン完結:来店不要、全国どこからでも申し込み可

- 一括比較:同じ条件で各社の手数料・入金スピード等を横並びで比較

- 必要書類は最小限:本人確認と売掛債権資料、入出金明細など(詳細は下表)

- 悪質業者の回避に寄与:優良会社中心の比較で、初めての資金調達でも安心

最短即日で資金化:フローを3ステップで理解

- オンラインで基本情報を入力(会社情報・希望金額・入金希望日など)。

- 必要書類をアップロード(本人確認書類/請求書・契約書/入出金明細など)。

- 一括審査→提示条件を比較→1社を選定。合意後は契約手続き・債権買取へ。最短で当日入金が可能です。

| ステップ | やること | 所要目安 | ポイント |

|---|---|---|---|

| ① 申込み | 基本情報の入力 | 10〜15分 | 必要最低限の情報でOK。来店不要。 |

| ② 書類提出 | 本人確認/請求書/入出金明細 など | 15〜30分 | 電子データで提出。再提出の手間を削減。 |

| ③ 比較・契約 | 条件の横比較→1社を選定→契約 | 即日〜1日 | 手数料と入金日、追加書類の有無を重視。 |

必要書類チェックリスト(スマホ提出OK)

| カテゴリ | 主な書類 | 備考 |

|---|---|---|

| 本人確認 | 運転免許証・マイナンバーカード等 | 代表者/個人事業主の本人確認に使用 |

| 売掛債権 | 請求書・発注書・基本契約書 など | 債権の発生・金額・支払期日の確認 |

| 入出金 | 通帳コピー/ネットバンキング明細 | 直近の入金実績・資金状況の確認 |

| 会社情報 | 登記簿謄本・決算書(任意) | 額面が大きい場合や追加確認で要求されることあり |

手数料はどう決まる?比較観点と交渉のコツ

手数料に影響する主な要因

- 売掛先の信用力・支払実績(大手・官公庁は低率になりやすい)

- 支払サイト(回収までの期間が短いほど低率)

- 取引金額・債権の分散(高額・集中よりも分散の方がリスク低)

- 書類の整合性・透明性(不備・齟齬があると高率化しやすい)

横比較で見るべき3条件

| 比較条件 | チェックポイント | 注意点 |

|---|---|---|

| 買取手数料 | 税込み/その他費用の有無まで確認 | 振込手数料・調査費が別の場合あり |

| 入金スピード | 審査〜入金の最短所要時間 | 書類不備で遅延しやすいポイントを事前確認 |

| 追加条件 | 債権種類・売掛先の制限・買取額上限 | 継続利用時のレート優遇の有無も確認 |

どんな事業者に向く?利用メリットと留意点

メリット

- 相見積りの“手間”を削減:1回の申請で複数社に同時打診

- “出口の見える”資金調達:入金日・手数料が明確で資金繰り表に落としやすい

- オンライン完結:遠隔地や出張中でも進められる

- 初めての調達でも安心:優良会社中心の比較でミスマッチを回避

留意点

- ファクタリングは売掛金の早期現金化であり、融資ではありません(会計・税務上の取扱いに注意)。

- 書類不備は審査遅延・条件悪化につながるため、最新・鮮明な資料を提出。

- 同一売掛金の二重譲渡は厳禁。並行申込みの管理は注意。

Payなびと“直接申込み”の違い(比較表)

| 項目 | Payなび(一括申請) | 各社へ直接申込み |

|---|---|---|

| 見積り取得 | 1回の入力で複数社から同時取得 | 社数分の入力・提出が必要 |

| 比較の容易さ | 同じ条件で横並び比較が容易 | 条件表現がバラバラで比較が難しい |

| スピード | 最短即日入金に最適化 | 個社対応で時間差が出やすい |

| リスク回避 | 優良会社を中心に検討できる | 業者選定ミスのリスクが残る |

よくある質問(FAQ)

審査は厳しい?融資NGでも使える?

ファクタリングは売掛先の信用が重視されるため、融資審査とは観点が異なります。銀行融資で難航した事業者でも、売掛先と取引実績が十分なら資金化できる可能性があります。

手数料は何%くらい?

売掛先や支払サイト、取引金額等で変動します。Payなびなら複数社の提示を横並びで比較できるため、条件交渉の透明性が高まります。

個人事業主でも使える?

個人事業主の利用実績もあります。直近の入金実績・請求書など、債権の実在性と回収可能性が確認できる資料を整えておきましょう。

“通りやすく・早い”申請のコツ(チェックリスト)

- 請求書・基本契約書・発注書など債権の根拠資料をセットで提出

- 入出金明細は最新の期間で、主要取引の流れが分かる範囲を提出

- 売掛先の与信に関わる情報(上場・大手・官公庁等)は明確に記載

- 入金希望日は現実的な期日を設定(書類不備のリスクも見込む)

一括比較で“ムダなく有利に”資金調達

Payなびは、一括申込み→横並び比較→即断即決を実現する実務的なプラットフォームです。相見積りの手間を省き、条件の良い1社をスピーディに選べるため、「今日中に資金が必要」といった切迫シーンでも力を発揮します。ファクタリングを利用する時に、会社をどこにするか迷ったらPAYなびを利用してみましょう。